В сложившейся ситуации Федеральное агентство воздушного транспорта выступило с инициативой создания базы данных вакансий для трудоустройства летного состава при лишении лицензии эксплуатанта авиакомпании «Трансаэро». Крупнейшие российские авиационные компании оказывают посильную помощь как пострадавшим пассажирам, так и сотрудникам авиакомпании «Трансаэро» по вопросам трудоустройства. Авиакомпания «Аэрофлот-Российские авиалинии» сообщила о 6 000 вакансий для трудоустройства летного, кабинного, инженерно-технического и руководящего состава Трансаэро. Оставшимся специалистам будет предложено рассмотреть другие отрасли. По данным кадрового агентства «Авиаперсонал» в связи с упадком спроса на специалистов на авиационном рынке труда и в экономике в целом количество вакансий для летного состава в свободном доступе уменьшилось более чем на 40% по сравнению с прошлым годом. Поэтому ситуация вызывает опасения потери для российского рынка части летного персонала и ухода из отрасли части специалистов обеспечивающего персонала.

На данный момент наблюдается отток российских пилотов за границу, который в самое ближайшее время может принять угрожающие масштабы. По итогам опроса работодателей авиатранспортной отрасли, проведенного компанией «Авиаперсонал» в конце 2014 года, самыми дефицитными должностями были названы: авиатехники категорий В1 и В2, инженеры по техническому обслуживанию иностранной техники, КВС А319/320 и вторые пилоты Boeing. В связи с оттоком высококвалифицированных специалистов за границу дефицит летного состава после выхода рынка авиаперевозок из кризиса снова будет расти.

Опытные и квалифицированные пилоты уезжают преимущественно в страны Юго-Восточной Азии, где наблюдается небывалый рост авиационного рынка (как линейной, так и бизнес-авиации). Так, например, авиационные власти Китая официально заявили, что к 2030 году стране потребуется более 0,5 млн. пилотов, причем внутри страны нет достаточного количества учебных заведений, готовых покрыть данный спрос.

Согласно официальному ежегодному прогнозу рынка гражданской авиации, составленному компанией Boeing в 2014 году, компания прогнозирует спрос на 36 770 новых самолетов в ближайшие 20 лет, что на 4,2% выше прогноза 2013 года. Специалисты компании Boeing подсчитали, что в течение следующих 20 лет Азиатско-Тихоокеанский регион, включая Китай, будет лидировать по общему количеству поставляемых в регион самолетов (см. Таблицу 1).

Таблица 1 Прогноз объемов поставок самолетов Boeing на 2014 – 2033 гг.

|

Регион

|

Объем поставок, шт.

|

Доля в общем объеме поставок

|

|

Азиатско-Тихоокеанский

|

13 460

|

36,6%

|

|

Северная Америка

|

7 550

|

20,5%

|

|

Европа

|

7 450

|

20,3%

|

|

Ближний Восток

|

2 950

|

8,0%

|

|

Латинская Америка

|

2 950

|

8,0%

|

|

Россия/СНГ

|

1 330

|

3,6%

|

|

Африка

|

1 080

|

3,0%

|

|

Итого

|

36 770

|

100%

|

По прогнозам аналитиков, c 2018 года отрасль имеет шансы выйти на докризисные показатели роста несмотря на прогнозируемое падение темпов роста ВВП (за 2015–2034 гг. до 1,7–2 %).

Чтобы разобраться в непростой ситуации на рынке труда, предлагаем ознакомиться с основными тенденциями и показателями авиатранспортной отрасли и рынка труда.

Общий обзор авиатранспортной отрасли

На сегодняшний день авиатранспортная отрасль России характеризуется концентрацией основных авиаперевозок вокруг нескольких крупных авиаузлов, наиболее значимым из которых остается Московский авиационный узел (МАУ). Продолжает идти укрупнение авиакомпаний-лидеров на рынке за счет поглощения и слияния перевозчиков отрасли. При укрупнении авиаперевозчиков поглощается и производственный кадровый состав, а административный, особенно руководящий, как правило, высвобождается с должностей и отправляется на рынок труда в поиске других предложений, в лучшем случае - в отрасли, в мелких сервисных компаниях или около отраслевых, в худшем – теряется для отрасли. Ключевой тенденцией 2014 – 2015 гг. остается уменьшение количества авиакомпаний и аэропортов, и, как следствие, укрупнения и сокращения числа работодателей и вакансий.

В 2015 году впервые за последние несколько лет региональные рынки труда показали рост потребности в персонале отрасли в отличие от предприятий московского авиационного узла и лидирующих хабов, что связано с высоким ростом пассажиропотока, который был продемонстрирован отдельными региональными аэропортами в первом полугодии 2015 года (см. рисунок 1).

Аэропорты московского авиационного узла (МАУ) по итогам первого полугодия 2015 года показали небольшой рост в объеме коммерческих перевозок пассажиров по сравнению с аналогичным периодом прошлого года – рост составил 1,8%. Так, международные перевозки пассажиров снизились на 9,5%, в то время как внутренние перевозки возросли на 16,1%.

Рисунок 1 Изменение объемов пассажиропотока по итогам первого полугодия 2015 года по сравнению с аналогичным периодом прошлого года

Как известно, рынок грузоперевозок значительно быстрее реагирует на снижение экономической активности, чем рынок пассажирских перевозок. Отрицательные тенденции зафиксированы в объемах перевозок почты и грузов – снижение объемов составило 13,1% для грузоперевозок и 22,9% для почтовых перевозок. Среди аэропортов МАУ наибольший рост показал аэропорт Внуково, рост коммерческих перевозок которого составил 30,1%, что связано с приходом в данный аэропорт таких авиакомпаний как Аэрофлот и Трансаэро. В то же время, аэропорты Домодедово и Шереметьево показали небольшое падение в объеме перевозок пассажиров – 6,5% и 1,1% соответственно.

Слияние ключевых российских аэропортов Внуково и Шереметьево должно привести к существенным изменениям на рынке авиаперевозок и рынке труда, однако, сложившаяся ситуация со вторым авиаперевозчиком России, авиакомпанией Трансаэро, возможно существенно повлияет на данные планы. Кроме того, тенденция консолидации региональных аэропортов под несколькими ключевыми операторами продолжилась в 2015 году, что было подтверждено несколькими крупными сделками (покупка контрольных пакетов акций аэропортов Владивосток и Емельяново (Красноярск) группой компаний «Базовый элемент»).

Небольшие авиакомпании, осуществляющие местные, региональные и чартерные авиаперевозки, во второй половине 2014 года провели оптимизацию расходов – отдельные категории специалистов были сокращены. Сокращение персонала некоторых перевозчиков было также отмечено в августе, сентябре и октябре 2015 года.

В связи с переизбытком провозных емкостей, ожидается снижение поставок новых самолетов. В этой связи мы прогнозируем падение спроса на инженерно-технический обслуживающий персонал.

По итогам деятельности 35 крупных российских авиакомпаний за первое полугодие 2015 года был показан незначительный рост объема перевезенных пассажиров (МВЛ и ВВЛ) по сравнению с аналогичным периодом прошлого года – 1,4%. Однако следует отметить, что объем перевозок пассажиров по внутренним направлениям вырос на 17,54%, в то время как объем перевозок по международным направлениям сократился на 13,34%.

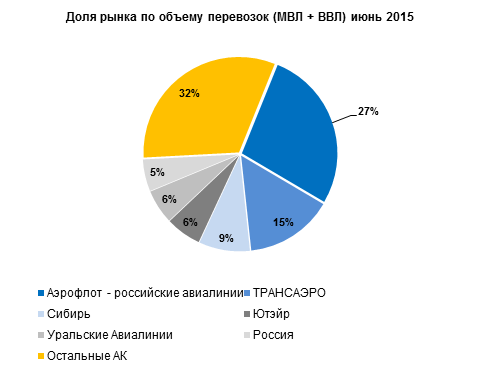

Тройка лидеров по общему объему перевозок летом 2015 года выглядит следующим образом: Аэрофлот – РА, Трансаэро, Сибирь (рисунок 2).

В тройку лидеров по объему внутренних перевозок вошли Аэрофлот – РА (доля рынка – 23,63%), Трансаэро (доля рынка – 10,38%) и Сибирь (доля рынка – 10,34%), которая вытеснила из тройки ЮТэйр. ЮТэйр в аналогичном периоде 2014 года занимал третью позицию по объему внутренних перевозок. ЮТэйр показал падение в объеме перевозок пассажиров по внутренним направлениям, которое составило 17,58%.

Аналогичная картина наблюдается в тройке лидеров перевозчиков по объему международных перевозок – Аэрофлот – РА (доля рынка – 31,98%), Трансаэро (доля рынка – 20,34%) и Сибирь (доля рынка – 6,52%), которая вытеснила из тройки ЮТэйр. ЮТэйр в аналогичном периоде 2014 года занимал третью позицию по объему международных перевозок. Падение в объеме перевозок пассажиров по международным направлениям авиакомпании ЮТэйр составило рекордные 68,29%.

Рисунок 2 Доля рынка авиаперевозок по итогам первого полугодия 2015 г.

По итогам первого полугодия 2015 года по сравнению с аналогичным периодом прошлого года были зафиксированы одни из самых рекордных падений объемов перевозок в отрасли – рисунок 3. Около 10 авиакомпаний показали рекордные падения объемов как внутренних, так и международных перевозок. Авиакомпании, ориентированные на туристический сегмент, понесли наиболее значительные убытки, связанные с кризисом туристического рынка. Авиаперевозчики туристического сегмента были вынуждены пересмотреть кадровую политику и провести оптимизацию расходов.

Авиакомпания «ЮТэйр», выполняющая регулярные региональные авиаперевозки, а также реализующая уникальное направление – вертолетные коммерческие и гуманитарные авиаперевозки, в 2015 году была вынуждена разработать программу сокращения авиапарка до 40% для оптимизации работы, сокращения убытков и возврата арестованной судом авиатехники. Учитывая, что ЮТэйр является авиаперевозчиком с уникальным парком вертолетов и уникальным кадровым составом, выполняющим обслуживание и полеты на данной технике, любые сокращения и оптимизации численности данного персонала могут повлечь для отрасли весьма ощутимые и болезненные последствия – редкие специалисты просто не смогут найти альтернативную работу на территории России и будут вынуждены отправиться за границу или сменить отрасль.

Рисунок 3 Самые рекордные падения объемов перевозок по итогам первого полугодия 2015 года по сравнению с аналогичным периодом прошлого года

В России на 2015 год был запланирован выпуск 700 пилотов при прогнозной потребности в 1 800 специалистов. Предыдущие 2013 и 20014 годы демонстрировали впервые за последние 10 лет профицит летного состава. Однако, мировая отрасль по-прежнему испытывает нехватку квалифицированных летных кадров. По данным компании Boeing, до 2031 года России и странам СНГ понадобится дополнительное количество пилотов. Уже сейчас можно сделать прогноз, что после выхода отрасли из кризиса дефицит летного состава возрастет в разы в связи с миграцией квалифицированных пилотов за границу и потребность в выпускниках летных учебных заведений возобновится.

В учебных заведениях гражданской авиации в настоящее время обучается около 23 тысяч студентов и курсантов по 32 направлениям подготовки и специальностям. Особое внимание должно быть уделено трудоустройству пилотов. По данным Росавиации на начало сентября 2014 года из 1 098 выпускников 2012 и 2013 года было трудоустроено 780 (71%). Из 462 выпускников 2014 года, выпущенных на 18 сентября 2014 г., на начало 2015 года было трудоустроено 224 человека (48,5%), из них наибольшее число трудоустроено в Аэрофлот и Трансаэро, 40 и 33 человека соответственно.

Конкуренция за вакантное место в сферах «Государственная служба, некоммерческие организации» и «Высший менеджмент» в июле 2015 г. составила 28 и 19 человек на одно место соответственно (годом ранее она составляла 13 человек среди топ-менеджеров и 15 человек среди госслужащих). Для сферы «Транспорт и логистика» максимальное количество человек на одно место в августе 2015 года составило 10 – 11 кандидатов на место.

Для оценки состояния рынка труда популярный портал работы hh.ru использует так называемый hh.индекс, который характеризует состояние рынка труда по отраслям и регионам России. Индекс вычисляется путем соотношения количества размещенных в базе HeadHunter резюме к количеству открытых вакансий. Чем выше индекс, тем более высока конкуренция в выбранной отрасли. На рисунке 4 представлена динамика среднемесячного hh.индекса для отрасли «Транспорт и логистика» для Москвы, Санкт-Петербурга, Екатеринбурга, Новосибирска и всем регионам России, начиная с января 2014 года.

Как видно из рисунка, начиная с января 2015 года, наблюдался значительный рост индекса – практически в 1,5 – 2 раза вплоть до марта 2015, когда все регионы показали максимальные значения. Это значит, что в марте 2015 года был зафиксирован максимальный разрыв между количеством резюме и вакансий. Иными словами, по сравнению с аналогичным периодом прошлого года спрос на вакансии со стороны соискателей увеличился примерно в 1,5 – 2 раза. Начиная с апреля 2015 года наметился спад, однако индекс еще не достиг значений, зафиксированных в докризисный период. Для соискателей работы это значит, что рынок труда транспорта по-прежнему остается высоко конкурентным, а в связи с последними событиями на рынке авиаперевозок конкуренция вырастет весьма значительно. Кроме того, график отражает сезонность, проявляющуюся в увеличении активности на рынке труда в марте и октябре каждого года.

Рисунок 4 Динамика среднемесячного hh.индекса для отрасли «Транспорт и логистика»

Согласно данным компании «Авиаперсонал» с января 2014 года по сентябрь 2015 года, пики обращений по вопросам поиска работы были зафиксированы в марте и апреле 2014 года, что отражают общую тенденцию рынка труда к увеличению активности в весенний период, а также в январе, марте и июне 2015 года (рисунок 5). Наибольшее количество обращений поступило от аэропортового и административного персонала (30,5%), доля летного состава составила 20,7%, инженерно-технический персонала – 18,5%, кабинного экипажа – 15,5%, высшего менеджмента и руководящего состава – 14,8%.

Если в течение последних 1,5 лет наблюдался устойчивый спрос на вакансии летного состава, то начиная с июня 2015 года спрос на вакансии летного состава вырос в 1,7 раз и продолжает расти в настоящее время.

Всплеск спроса на вакансии со стороны высшего менеджмента и руководящего состава пришелся на июль 2015 года, когда было зафиксировано увеличение количества обращений в 1,6 раз. На данный момент спрос на вакансии не сильно отличается от среднего значения за последние 1,5 года.

Начиная с марта 2014 года, наметилось повышение спроса на вакансии со стороны кабинного экипажа, который достигал максимальных значений в июле 2014 года (в 1,4 раза), в декабре 2014 года (в 1,9 раз) и в апреле 2015 года (в 2,1 раза) и продолжает расти.

Всплеск спроса на инженерно-технические вакансии пришелся преимущественно на вторую половину 2014 года. В 2015 году наибольшее количество обращений было зафиксировано в июне 2015 года.

Рисунок 5 Динамика обращений соискателей по категориям

Обзор заработных плат отрасли

Сотрудники летного состава авиакомпаний по-прежнему входят в тройку лидеров среди высокооплачиваемых профессий России и являются наиболее дорогостоящими специалистами на рынке труда по соотношению «цена/трудозатраты», что оставляет профессию пилота одной из самых привлекательных для молодых специалистов. Несмотря на данный факт, зарплаты летного состава в России продолжают оставаться одними из самых низких в авиационном мире, например, средняя заработная плата КВС иностранных типов воздушных судов составляет (расчет по курсу 72 рубля за доллар):

- в Китае – 19 505 долларов США;

- в Европе – от 4 000 до 12 000 евро (в зависимости от бизнес-модели авиакомпании и месячного налета);

- в России – 5 099 долларов США;

- в США – от 11 000 до 20 000 долларов США (в зависимости от бизнес-модели авиакомпании и месячного налета).

Если в Китае средняя заработная плата КВС составляет 19 505 долларов США, а средняя заработная плата КВС российских авиакомпаний – 5 099 долларов США, это значит, что доход российского пилота составляет всего 26,1% от дохода китайского пилота. У опытных бортпроводников американских авиакомпаний средняя заработная плата составляет 3 600 долларов США, в России – 1 500 долларов США.

Внутри отрасли зарплаты летного состава также существенно разнятся и зависят от должности, типа авиационной техники и авиакомпании. Например, при прочих равных условиях средняя заработная плата КВС в России может отличаться в 2 – 2,5 раза в зависимости от типа ВС. Кроме того, стоит отметить, что сотрудники летных служб имеют расширенный социальный пакет, а также дополнительные льготы и выплаты, которые могут включать санаторно-курортное лечение, льготные служебные авиабилеты, дополнительное медицинское страхование, премии по итогам года, а также выплаты по северному коэффициенту (в зависимости от места проживания сотрудника).

Если рассматривать авиатранспортную отрасль в целом, то можно говорить о следующих тенденциях:

1. Рост заработных плат летных специалистов впервые с 2009 года прекратился, в 2015 году было зафиксировано падение уровня заработной платы летного состава (рисунок 6). В то же время, уровень заработной платы инженерно-технического персонала продолжает расти, но менее интенсивно (рисунок 6).

2. Увеличение разрыва в уровнях заработных плат между столичными и региональными городами.

2. Уровень заработных плат авиаспециалистов остается выше, чем средний уровень заработных плат по России.

Рисунок 6 Динамика средних заработных плат

Согласно докладу Министерства экономического развития РФ, реальные заработные платы во всех отраслях к 2030 г. у россиян возрастут в 2 раза, это значит, что зарплата может стать примерно соизмеримой с европейским или американским уровнем. Согласно данным за август 2015 г., средняя предлагаемая работодателем зарплата в Москве составила 59 тыс. руб. По сравнению с январем 2015 г. она выросла на 1,6%. Средняя заработная плата по предложениям работодателей на сайтах поиска работы по всем регионам составляет около 28 533 рублей (данные на июнь 2015 года), в то время как по данным пользователей порталов работы она составляет всего 18 126 рублей (данные на июнь 2015 года).

Россия в 2015 году впервые за весь постсоветский период не только не занимает 1 место по этому показателю, но и оказалась на 3 месте после Азербайджана и Казахстана, практически разделив его с недавним аутсайдером по уровню доходов граждан – Грузией. Средняя заработная плата в 2015 году по некоторым регионам России представлена в Таблице 2.

Таблица 2 Среднемесячная заработная плата в 2015 году

|

Субъекты Российской Федерации

|

Среднемесячная заработная плата, тыс. рублей

|

|

Российская Федерация

|

32,0

|

|

Центральный федеральный округ, в том числе:

|

39,8

|

|

Московская область

|

38,6

|

|

Г. Москва

|

60,8

|

|

Северо-Западный федеральный округ, в том числе:

|

35,6

|

|

Ненецкий автономный округ

|

54,1

|

|

Псковская область

|

22,1

|

|

г. Санкт-Петербург

|

41,3

|

|

Южный федеральный округ

|

22,8

|

|

Северокавказский федеральный округ

|

18,6

|

|

Приволжский федеральный округ

|

22,8

|

|

Уральский федеральный округ

|

35,6

|

|

Сибирский федеральный округ

|

27,3

|

|

Дальневосточный федеральный округ

|

35,6

|

В целом в мире лидерами по средней заработной плате продолжают оставаться США, страны Северной Европы, а также Япония – см. Таблицу 3.

Таблица 3 Среднемесячная заработная плата некоторых стран мира

|

Страны мира

|

Среднемесячная зарплата, долл. США

|

|

Норвегия

|

4600

|

|

США

|

4400

|

|

Германия

|

4100

|

|

Япония

|

4100

|

|

Южная Корея

|

2400

|

|

Греция

|

1500

|

|

Эстония

|

1200

|

|

Чили

|

1200

|

|

Словакия

|

1050

|

|

Турция

|

890

|

|

Казахстан

|

660

|

|

Азербайджан

|

530

|

|

Россия

|

490

|

|

Грузия

|

470

|

|

Беларусь

|

450

|

|

Украина

|

220

|

|

Киргизия

|

160

|

|

Таджикистан

|

120

|

Важно отметить, что уровень заработных плат в отрасли отличается по гендерному признаку: заработная плата мужчин выше, потому что среди представителей самых высокооплачиваемых профессий в авиации доля мужчин заметно выше – топ-менеджмент, пилоты, диспетчеры, инженеры. Женские специальности чаще присутствуют в нижней (с меньшей оплатой) части зарплатной сетки – менеджеры, стюардессы, бухгалтера, секретари.

Заключение

Очевидно, что в кризисный период работодатели вынуждены прибегать к сокращению персонала в рамках оптимизации затрат. В кризис работодатели стремятся нанимать специалистов, обладающих максимальным количеством компетенций, не повышая при этом уровень заработной платы. При всем при этом, уровень заработных плат авиаспециалистов остается выше, чем средний уровень заработных плат по России. Ситуация заставляет специалистов повышать уровень компетенций, увеличивать их набор, чтобы быть востребованными в кризисные периоды на рынке труда, что в свою очередь повышает спрос на образовательные продукты учебных заведений.

Сегодня мировая гражданская авиация – это 57 миллионов рабочих мест, более 9 300 000 перевезенных пассажиров в день. В России в гражданской авиации задействованы более чем 650 000 специалистов, из них основной производственный состав авиационных предприятий (летный, кабинный, инженерно-технический персонал) – более 55 000 человек. В ситуации острого кризиса рынка труда, которая сложилась в авиатранспортной отрасли, крайне важна регулирующая роль государства. Сейчас крайне сложно оценить экономические последствия оттока высококвалифицированных специалистов за границу, однако очевидно, что в пост-кризисный период мы столкнемся с дефицитом летного состава, что может повлечь за собой увеличение издержек авиаперевозчиков.

Выводы

- В связи с оттоком высококвалифицированных специалистов за границу дефицит авиаспециалистов после выхода рынка авиаперевозок из кризиса снова будет расти.

- В связи с переизбытком провозных емкостей, ожидаются отказы авиакомпаний от поставок новых самолетов, что повлечет за собой падение спроса на инженерно-технический обслуживающий персонал.

- В 2015 году некоторые региональные рынки труда становятся привлекательнее для соискателей работы, чем предприятия московского авиационного узла и лидирующих хабов.

- Учитывая рост внутренних перевозок, региональные перевозчики могут оказаться более привлекательными для соискателей, чем крупные авиаперевозчики с обширной географией полетов.

- В кризисный период для рынка труда органы государственной власти получают шанс на пополнение своего штата специалистами, которых трудно было заполучить ранее.

- Рост заработных плат летных специалистов прекратился, кроме того, ожидается небольшое сокращение уровней заработных плат, а также урезание социальных пакетов. Рост заработных плат инженерно-технического персонала практически замер.

Общие рекомендации соискателям работы в авиатранспортной отрасли

- Фактором привлекательности специалиста на рынке труда является уровень владения иностранным языком. Наибольший процент специалистов, превосходно или хорошо владеющих английским языком, приходится на руководящий состав и высший менеджмент. Учитывая высочайший уровень конкуренции (10 – 11 резюме на одну вакансию), авиаспециалисту крайне необходимо повышать уровень владения иностранными языками.

- Если на рынке труда долгое время наблюдалась тенденция притока рабочей силы в центральные и столичные регионы, то сейчас пришло время обратить внимание на небольшие и региональные аэропорты и региональных авиаперевозчиков.

- Обратите внимание на возможности работы в органах власти, в авиационных властях и в образовательных отраслевых учреждениях, это может дать шанс переждать кризис, но при этом поможет сохранить навыки и компетенции до лучших времен.

- Если Вы не готовы рассматривать варианты работы за границей, хотите остаться в авиатранспортной отрасли, но подходящих вакансий нет, то мы рекомендуем обратить внимание на смежные профессии и вакансии, которые не имеют прямого отношения к авиации. Личностно-деловые компетенции специалистов авиатранспортной отрасли независимо от специализации и рода деятельности высоко ценятся в других отраслях.

- Помните, что кризисы приходят и уходят, а опыт остается с Вами навсегда. Пытайтесь получить разнообразный опыт и постоянно повышать уровень компетенций, получать новые знания, чтобы всегда быть конкурентоспособным на рынке труда.